小米今日進行港股上市路演 最高募資480億港元

將成為香港首家“同股不同權(quán)”上市公司的小米,據(jù)悉已敲定招股價范圍,初步計劃在港集資約480億元,有機會挾百倍市盈率姿態(tài),躋身港股史上第8大新股。

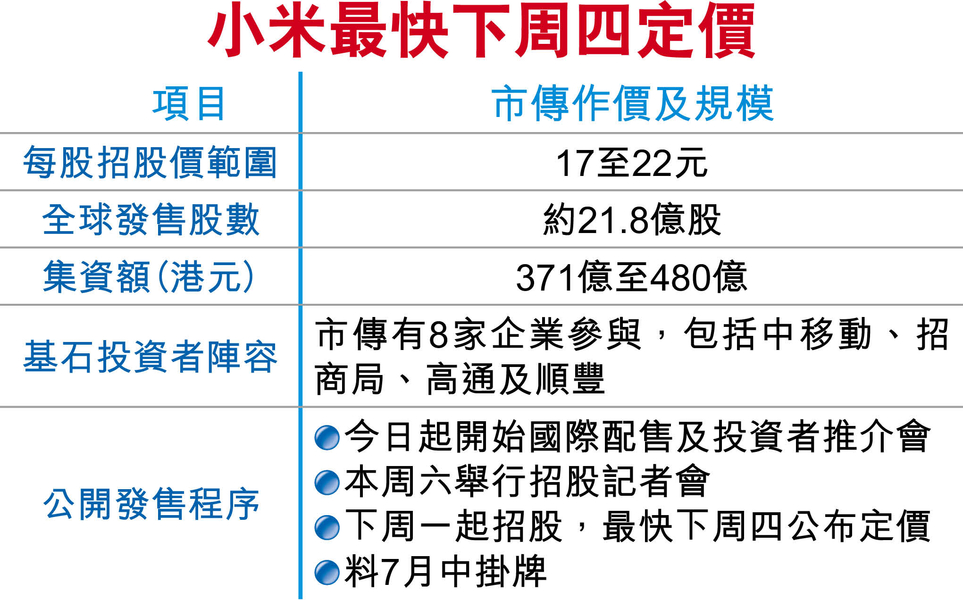

《路透》報道,小米計劃全球發(fā)售21.8億股新股及舊股,招股價介乎17至22元,相當于集資371億至480億元,有機會成為郵儲行(01658)2016年9月集資592億元之后,港股最大型新股集資。假設(shè)小米今次發(fā)行的21.8億股占其上市前股本10%,以招股價上限22元推算,公司估值相當于4,800億港元。

市盈率達百倍遠高蘋果三星

小米早前在CDR(Chinese Depositary Receipt,中國存托憑證)招股說明書披露,扣除非經(jīng)常性損益因素后,集團2017年全年經(jīng)調(diào)整凈利潤為39.5億元人民幣,即約47.8億港元。換言之,小米今次招股價的對應(yīng)歷史市盈率為77.5倍至100倍(詳見表),遠高于美國的蘋果公司及南韓三星電子的估值。

上月時,有傳小米會爭取上市時市值達1,000億美元(約7,850億港元)的最理想目標,歷史市盈率高達164倍。然而,最新的招股價對應(yīng)估值大減,有指是跟集團估值過高、以致發(fā)行CDR計劃延遲有關(guān)。

據(jù)了解,小米已引入8家基石投資者,包括美國芯片巨頭高通(Qualcomm)、國企招商局、中資電訊龍頭中移動(00941)及內(nèi)地速遞公司順豐。其中,中移動及順豐先后確認入股小米,有傳中移動已投資1億美元(約7.85億港元)。有內(nèi)地傳媒報道,小米基石投資者的最低投資門檻為5,000萬美元(約3.92億港元),設(shè)有6個月的禁售期,但部分基石投資者設(shè)有特別條款,禁售期或長達2年。

包括耀才證券及輝立在內(nèi)的4家本地券商指,已接獲有意認購小米的意向客查詢,提早預留約127億元孖展。假設(shè)小米落實集資480億元,而大型新股一般在港公開發(fā)售占全球發(fā)售約5%計,即約24億元,上述初步預留孖展額已超額認購4.3倍;即使公開發(fā)售占比達10 %,即約48億元,亦已超購逾1.6倍。

輝立過去兩日已接獲約7億元孖展提早預訂,其企業(yè)融資副經(jīng)理陳英杰稱,雖然近日大市甚為波動,但小米作為首只“同股不同權(quán)”新股,加上具名牌效應(yīng),仍獲投資者憧憬。

▲ 小米傳挾百倍市盈率在港上市,有券商已接獲提早預訂孖展,料再掀起新經(jīng)濟新股熱潮。圖為公司創(chuàng)辦人雷軍。(路透社資料圖片)

標簽:

- 打好節(jié)日牌,冰雪時光積極推動品牌形象戰(zhàn)略

- 2022春節(jié)必購裝備來了!絨言絨語萌物軍團衛(wèi)衣閃耀上線

- 春運期間國內(nèi)航線加班20297班 確保廣大旅客“走得了、走得好”

- 歲末年初“吸錢花招”頻出 健身官司頻繁警惕這些套路

- 國家鐵路局:擬修改火車兒童票優(yōu)惠條件 打破“身高論票價”

- 養(yǎng)老機構(gòu)發(fā)生欺老、虐老等侵害老年人合法權(quán)益的行為 相關(guān)責任人或被實施“行業(yè)禁入”措施

- 買家斥資萬元買盲盒只是“有錢任性”嗎?用“盲盒”誘導食品過度消費當?shù)种?/a>

- 北京市燃氣安全大檢查持續(xù)至3月底 拒不整改燃氣安全隱患可依法暫停供氣

- 北京市《網(wǎng)絡(luò)餐飲服務(wù)餐飲安全管理規(guī)范》4月實施 生食水產(chǎn)品不宜外賣配送

- 物流信息簽收人“家門口、消防栓、地墊”令人哭笑不得 快遞新規(guī)不得代為確認收到快件

- 北京家用燃氣灶具新標準本月實施 必須人身安全和健康放在首位

- 春節(jié)前北京新發(fā)地市場果蔬肉量價齊穩(wěn) 臘月豬肉供應(yīng)能力大于需求

- Kindle熱度不再:從“閱讀神器”到“蓋泡面神器” 電子書如何面對市場挑戰(zhàn)?

- 互聯(lián)網(wǎng)醫(yī)院為何雷聲大雨點小? 破除互聯(lián)網(wǎng)+醫(yī)療發(fā)展的政策藩籬

- 工信部:加快現(xiàn)代輕工產(chǎn)業(yè)體系建設(shè) 開展升級創(chuàng)新產(chǎn)品制造工程

- 北京市年內(nèi)實施14項重點任務(wù) 全方位守護人民健康發(fā)掘“健康北京”的豐富內(nèi)涵

- 多地發(fā)布“文明聚餐適量自愿飲酒”倡議書 勸酒這種不文明餐桌行為為何頻繁發(fā)生?

- “劇里看重播”是對觀眾不尊重 國家廣播電視總局發(fā)布新規(guī)精簡常規(guī)劇集正片

- 市場監(jiān)管總局進一步規(guī)范固體飲料標簽標注 嚴格固體飲料質(zhì)量安全監(jiān)管

- 市場監(jiān)管總局將計量惠民落到實處 2021年全國查處計量違法行為6534件

- 千元修復個人征信報告?銀行:征信修復都是騙局 背后暗藏詐騙陷阱

- 5家快遞企業(yè)“春節(jié)不打烊” 保障節(jié)日寄遞需求

- 今年春運預計2283萬人次進出京 出行客運量較2021年均有所增加

- OPPO 2022年新春禮盒發(fā)布,由非遺傳承人創(chuàng)作、結(jié)合了AR科技!

- 家里的廢舊衣物扔了可惜 捐贈又找不到好的途徑該咋辦?

- 春運搶票高峰期“搶票加速”服務(wù)再次大量上線 真管用還是大忽悠?

- 北京市餐飲企業(yè)食品安全大檢查 呷哺呷哺、華萊士等品牌被通報

- 市場監(jiān)管總局組織開展襯衫、睡衣居家服產(chǎn)品質(zhì)量國家監(jiān)督抽查

- 推動圖書價格立法 有效制止網(wǎng)上網(wǎng)下出版物銷售惡性“價格戰(zhàn)”

- 勁酒致敬美好生活,揭秘健康生活方式

-

凡本網(wǎng)注明“XXX(非現(xiàn)代青年網(wǎng))提供”的作品,均轉(zhuǎn)載自其它媒體,轉(zhuǎn)載目的在于傳遞更多信息,并不代表本網(wǎng)贊同其觀點和其真實性負責。

特別關(guān)注

-

惡意搶注囤積商標 國家知識產(chǎn)權(quán)局:堅決遏制

數(shù)量多達幾百件甚至幾千件,搶注閑置、待價而沽惡意搶注囤積商標成一些企業(yè)生財之道國家有關(guān)部門表示,將從嚴審查、堅決遏制和打擊商標非正

2018-12-24 08:37

-

中關(guān)村在線2018年度科技大會暨產(chǎn)品頒獎盛典在京舉行

中新網(wǎng)12月21日電 12月20日,中關(guān)村在線2018年度科技大會暨產(chǎn)品頒獎盛典在北京舉行。作為行業(yè)領(lǐng)先的科技互聯(lián)網(wǎng)媒體,這是中關(guān)村在線第十一

2018-12-21 10:19

-

忘帶身份證可住酒店,又解決一民生痛點

據(jù)新華社報道,安徽省公安廳近日發(fā)布的《安徽省公安機關(guān)深化放管服改革39項措施》第11條規(guī)定,國內(nèi)居民忘記攜帶有效身份證件的,可以在具備

2018-12-21 09:02

-

業(yè)內(nèi)聚焦金融數(shù)字化轉(zhuǎn)型:擁抱變化 積極創(chuàng)新

中新網(wǎng)北京12月20日電 (記者 陳康亮)中國經(jīng)濟數(shù)字化變革方興未艾,蓬勃發(fā)展。作為經(jīng)濟重要組成部分的金融機構(gòu)面對變革將何去何從?在此間

2018-12-21 08:46

-

深圳警方打掉“財富中國”非法集資平臺 刑拘6人

中新網(wǎng)深圳12月20日電 (陳文 任冠元 蔣磊)深圳福田警方12月20日通報稱,深圳福田警方日前打掉財富中國非法集資平臺,6名犯罪嫌疑人因涉

2018-12-21 08:46

-

2018世界電子商務(wù)大會在京舉行

主題為新經(jīng)濟·新電商·新零售的2018世界電子商務(wù)大會12月20日在北京舉行。圖為與會嘉賓出席開幕儀式。 主辦方供圖 攝中新網(wǎng)北京12月20日

2018-12-21 08:43

-

下月中國實施新個稅法 稅務(wù)機關(guān)公布征管操作辦法

中新社北京12月20日電 (記者 趙建華)新修改的中國個人所得稅法將于2019年1月1日正式實施。中國國家稅務(wù)總局對居民、非居民個人預扣預繳方

2018-12-21 08:39

-

工信部印發(fā)文件 解決5G基站與其他無線電臺干擾問題

中新網(wǎng)12月20日電 據(jù)工信部網(wǎng)站消息,為保障我國第五代移動通信系統(tǒng)(5G)健康發(fā)展,協(xié)調(diào)解決5G基站與衛(wèi)星地球站等其他無線電臺(站)的干擾問

2018-12-21 08:39

-

寧夏中衛(wèi)西氣東輸互聯(lián)互通工程正式進氣投產(chǎn)

中衛(wèi)西氣東輸互聯(lián)互通工程正式進氣投產(chǎn),工作人員臉上洋溢著喜悅的笑容。 楊迪 攝中新網(wǎng)銀川12月20日(于翔 楊迪)12月20日,西氣東輸?shù)拇?

2018-12-21 08:36

-

全球二維碼代碼中國區(qū)發(fā)行正式啟動

新華社北京12月20日電(記者高亢)記者20日從中國二維碼注冊認證中心獲悉,近期成立的國內(nèi)首家全球代碼發(fā)行機構(gòu)——統(tǒng)一二維碼標識注冊管理中

2018-12-21 08:35